成都银行是国企还是私企

随着上市银行中期业绩陆续披露,万亿城商行队伍迎来扩容。

8月30日晚间,成都银行发布的2023年上半年财务报告显示,该行截至今年6月底的总资产规模达到1.03万亿元,成为西部首家万亿城商行。报告期内,成都银行营业收入和归母净利润均实现两位数增长,且增速位列全部A股上市银行前三,不良率、拨备覆盖率进一步改善。

回顾2017年~2022年,该行用5年时间实现了“再造”一个成都银行,总资产、存款、贷款等主要经营指标全部翻番。基于其区位优势和扎实基本面,成都银行在二级市场已是最受机构青睐的上市城商行之一,ROE(净资产收益率)长期位列上市银行TOP3,股价表现领跑多年,成为城商行发展的标杆。

8月31日召开的中期业绩会上,成都银行行长王涛表示,该行坚持把金融服务的着力点放在实体经济,下半年将保持战略发展定力,围绕“拓存款、扩资产、强客群、重合规、塑特色”,立足“万亿级”新起点,促进规模、效益、质量的协调发展。

5年“再造”一个成都银行

半年报显示,成都银行今年1~6月实现营业收入111.10亿元,同比增长11.16%;归属于母公司股东的净利润55.76亿元,同比增长25.10%;加权平均净资产收益率(未年化)同比上升0.25个百分点至9.54%,位列42家A股上市银行第一。

截至6月末,该行总资产规模为10282.51亿元,较年初增长12.05%;其中,贷款总额达到5765.87亿元,较年初增长887.60亿元,增幅18.20%。存款总额达到7476.09亿元,较年初增长929.57亿元,增幅14.20%,占总负债的比例为77.88%。

无论是放在当前大环境,还是对比同行表现,成都银行这份成绩单都颇为亮眼——业绩保持两位数增长的同时,总资产突破万亿。这也意味着,成都银行提前两年半完成了万亿级资产的目标任务,西部地区迎来首家万亿城商行。

事实上,在不断促发展、增效率、提质量的战略驱动下,成都银行的总资产规模在今年二季度初就已迈上万亿台阶。成都银行副行长李婉容在中期业绩会上表示,上半年,在区域经济的良好支撑下,成都银行实现了资产负债的同步增长,并保持了稳健的资产负债结构。

拉长时间轴来看,该行用5年时间“再造”了一个成都银行。2017年~2022年,该行总资产、存款、贷款分别累计增长111%、105%、227%,年均增速分别达到16%、15%、27%;经营利润和净利润5年累计增长120%和157%,年均增长率分别达到17%和21%。

成都银行成立于1996年12月,是一家以国有股本为主、股权多元化的地方性股份制商业银行,也是四川省首家城市商业银行。2018年1月,成都银行顺利在上交所挂牌上市,成为全国第八家、四川省首家A股上市城商行。

上市为成都银行的发展带来更多契机,也让更多投资者看到其价值所在。在最近5年的锐变过程中,成都银行存、贷款规模累计增幅(105%、227%)不仅远高于同期全市金融机构增幅(56%、80%),在全国42家A股上市银行业绩排名中,该行存款和贷款5年年均增幅居上市银行第6位和第2位,总资产、净利润5年年均增幅则居第3位和第1位。

在英国《银行家》2022年公布的“全球商业银行1000强”榜单中,成都银行成功进入前200位,较五年前提升113位。

5年主要经营指标全部翻番,但“再造”成都银行不是终点,而是新的起点。王涛在业绩会上表示,该行坚持把金融服务的着力点放在实体经济,下半年将立足“万亿级”新起点,继续促进规模、效益、质量的协调发展。

资产、盈利保持增长的同时,成都银行不良贷款率已连续七年保持下降,上半年延续了这一趋势。截至2023年6月末,成都银行不良贷款率0.72%,较年初下降0.06个百分点,较一季度末进一步下降0.04个百分点;拨备覆盖率511.86%,较年初提升10.29个百分点。

稳扎稳打助力区域发展

成都银行是成都市第一家整体上市的市属一级国企。也是在国企改革三年行动实施之后,成都银行的治理结构、经营机制、创新能力和市场竞争力等均实现显著提升,形成了独特的业务特色和竞争优势。

资产规模扩张、盈利亮眼的另一面,是成都银行持续融入大局、深耕成渝的决心,更是其深化改革、积极转型的结果。

成渝经济圈是继京津冀、长三角、粤港澳之外被寄予厚望的经济增长“第四极”。李婉容表示,现阶段,成渝地区双城经济圈建设蕴含着业务发展的巨大机遇,成都银行将继续以战略为引领,加强储备和营销,巩固业务优势,促进贷款稳步增长。

从业务结构变化可以看出,去年成都银行实体贡献、储蓄贡献、异地分行贡献均实现了显著提升。其中,实体客户存款、资产形成了近一半的新增贡献,贡献度分别达52%和48%,较年初存量占比分别提升22和15个百分点;储蓄存款新增占比达59%,较年初存量占比提升20个百分点;异地分行存款新增占比18%,较年初存量占比提升5个百分点。

2022年,成都银行针对成渝地区及省市重点项目创新推出了专属金融方案,向成渝双城经济圈区域内的企业信贷投放超过1700亿元,吸引和撬动了更多同业资源投入城市经济社会发展。

今年上半年,成都银行继续通过投行业务增加重点项目融资支持。比如,该行上半年累计承销债务融资工具76.37亿元,继续保持省内第一梯队;成功创设行内首单信用风险缓释凭证(CRMW),打开支持企业直接融资新路径;积极发挥“重点项目落地推动中心”“产品设计中心”的功能,灵活运用并购、银团等产品为重点客户和项目提供18.87亿元融资;推动供应链ABS业务,成功获得110亿元深交所储架额度,并启动知识产权ABN承销项目。

在深入落实“建圈强链”行动方面,截至上半年末,成都银行已累计与七类共计100余家同业机构建立合作渠道,为客户提供债权、股权投资等多样化的融资服务,并已成功协助分支机构落地产业类私募投资基金项目。

在金融支持科技创新方面,成都银行持续完善“专营机构+专属产品+专项授信+专业团队”的“四专”发展模式,为高水平科技自立自强注入金融动能。2023年4月,成都银行作为全省唯一一家银行类金融机构获评四川省首批“科技金融创新基地”。截至2023年6月末,成都银行省内科技企业贷款余额在全省金融机构中排名第一。

今年以来,扩内需的政策信号强烈,金融如何助力促消费、扩投资备受关注。消费贷款品牌不断做强的成都银行,积极响应国家“扩内需、促消费”政策要求,在加强消费信贷服务、优化线上支付场景建设、配合政府消费券发放等领域多措并举提振消费。截至2023年6月末,该行个人消费贷款(含信用卡)余额159.1亿元,较年初新增31.5亿元,增幅为24.7%。今年上半年,该行普惠贷款也较年初增长23.1%,高于全行各项贷款增速。

争做二级市场上的城商行标杆

扎实的基本面和区域发展前景,是多数机构看好地方中小银行的重要逻辑。从ROE和ROA(资产收益率)来看,成都银行在A股全部42家上市银行中均名列前茅。按照最新数据,该行上半年(未年化)加权平均净资产收益率为9.54%,同比提升了0.25个百分点。

Wind数据显示,2021年和2022年,成都银行股价分别涨了16.88%、33.30%,涨幅均位列全部上市银行前三。不过受到市场环境影响,今年以来银行股低估值现象持续,成都银行PB(市净率)降至1倍以下。但对比来看,该行股价依然位居城商行榜首,在全部A股中保持第四位。

早在业绩快报发布后,就有多家券商表示看好成都银行未来股价表现。招商证券研报指出,成都银行深耕成渝经济圈,经营区域较好;信贷持续高增,资产质量持续改善,已处于行业优异水平;业绩靓丽,延续高速增长态势。

基于此,招商证券给成都银行年内的PB目标估值是1倍,对应股价16.89元,维持“强烈推荐”评级。另有多家机构表示,考虑到区域资源禀赋带来的高成长性和资产质量优势,看好成都银行估值溢价的持续和抬升空间。这也意味着,按照8月31日最新收盘价13.69元/股计算,成都银行股价至少还有19%的增长空间。

另外值得注意的是,近期成都银行披露了二季度可转债转股结果暨股份变动公告,公司第一及第二大股东均以可转债转股方式增持了该行股份。对此,光大证券分析指出,这一方面有助于公司减轻资本补充压力,进一步拓宽未来增长空间;同时也彰显了主要股东对公司未来发展信心。

相关文章

-

正力新能电池技术有限公司是国企吗

江苏正力新能电池技术有限公司成立于2019年,致力于新能源锂离子动力电池和储能电池的研发和生产,具备电芯、模组、BMS及Pack的完整资源开发能力,公司累计拥有专利1184件,估值超百亿元。公司获得高新技术企业、江苏省高新区潜在独角兽企业、苏州市独角兽培育企业、江苏省智能制造示范车间、苏州市示范智能车间等荣誉资质。

2025-08-28 阅读 (87) -

广州迪奥信息科技有限公司是国企吗

企知道数据显示,广州迪奥信息科技有限公司成立于2012-07-09,注册资本1024.0万人民币,参保人数16人,是一家以从事软件和信息技术服务业为主的国家级高新技术企业。公司曾先后获授“国家高新技术企业”、“国家科技型中小企业”等资质和荣誉。在知识产权方面,广州迪奥信息科技有限公司拥有注册商标数量达到23个,软件著作权数量达到49个,专利信息达到5项。此外,广州迪奥信息科技有限公司还对外投资了1家企业,直接控制企业1家。

2024-02-07 阅读 (160) -

深圳市金洲精工科技股份有限公司是国企吗

近年来,在高精尖技术的竞技场上,有一家企业频频“亮剑”,先后突破了0.01mm微钻和0.01mm铣刀的关键技术,实现钻铣“双剑合璧”。自此,该领域长期以来寡头封锁的局面被打破,中国制造有了更坚实的话语权。突破精密小孔加工极限的正是我国第一批制造业单项冠军示范企业——深圳市金洲精工科技股份有限公司。金洲精工是中国五矿集团的下属企业,于1986在深圳落地建厂。起步之初规模较小,两年后引进德国PCB微钻生产技术和设备,形成年产PCB微钻30万支的产能,开始进军PCB微型钻头铣刀产业。2004年,为适应公司快速发

2024-06-29 阅读 (121) -

山东银座集团是国企吗

近年来,随着山东国资国企系统持续深化三项制度改革,目前已经基本建立了管理人员能上能下,员工能进能出、收入能增能减的常态化机制。以鲁商集团为例,自2018年下半年,这家承载着400家下属企业、20万名从业人员的国有企业开始进行为期3年的三项制度改革。近两年来,鲁商集团通过改革取得了丰硕的成果。2019年,鲁商集团总资产首次突破千亿元,营业收入逼近400亿元,同比增长6.01%,归母净利润同比增长637.93%,在岗人员年度平均工资同比增长12.05%。

2024-07-11 阅读 (118) -

山东精工电子科技有限公司是国企吗

王广部在讲话中表示,近年来,枣庄高新区在市委、市政府的坚强领导下,在市直有关部门的关心指导下,把“锂光医智大”作为主导产业发展方向,把培育企业上市挂牌工作列入重要议事日程,强化政策扶持,精准培育辅导,积极推进多层次资本市场发展之路,促进企业不断做大做强。截至目前,全区累计完成股改企业28家,15家企业在省内区域股权市场四板挂牌,国建新能科技股份有限公司在新三板上市。

2024-04-11 阅读 (182) -

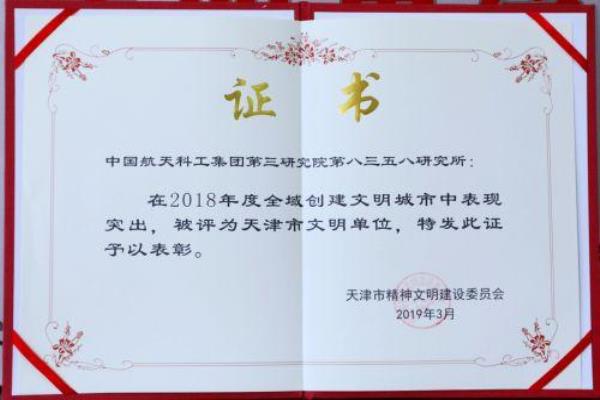

天津8358研究所是国企吗

中国经济导报 中国发展网 蒋丽婕 记者王敏图文报道 近日,天津市精神文明建设委员会发布《关于表彰在全域创建文明城市中表现突出的天津市文明单位的决定》,中国航天科工三院第8358研究所精神文明建设再上新台阶,以突出表现,荣获2018年“天津市文明单位”称号,成为天津市国资系统唯一一家获此殊荣的单位。所党委始终将精神文明创建工作作为深入贯彻落实习近平新时代中国特色社会主义思想和十九大精神的生动实践,在天津市国资委党委和三院党委指导下,按照文明单位创建相关要求,紧紧围绕文明单位创建目标任务,认真制定创建工作计划

2024-06-13 阅读 (106) -

洛轴是国企还是央企

洛阳lyc轴承有限公司是地方国企。洛阳LYC轴承有限公司始建于1954年,是中国“一五”期间156项重点工程之一,是中国轴承行业规模较大的综合性轴承制造企业之一。洛轴拥有国家首批认定的企业技术中心,设有国家重点实验室、国家认可实验室、院士工作站、博士后科研工作站、河南省高速重载轴承工程技术研究中心及河南省轴承产品质量监督检验中心,搭建了完善的轴承研发实验平台。

2024-05-24 阅读 (146) -

博众精工是国企还是私企

博众精工于2017年12月7日取得江苏省科学技术厅、江苏省财政厅、江苏省国家税务局和江苏省地方税务局共同批准颁发的《高新技术企业证书》(证书编号:GR201732003498),有效期三年。博众精工自2017年度至2019年度享受企业所得税率为15%的税收优惠。2020年博众精工高新技术企业资格期满当年参加重新认定未通过,无法继续享受高新技术企业有关税收优惠政策,母公司企业所得税税率由原来的15%变成25%,对公司当期盈利水平会产生一定影响。

2024-08-06 阅读 (157) -

湖南中航精工有限公司是国企吗

湖南中航精工有限公司,始建于2010年,是一家高新技术企业,这家企业是中航飞机起落架有限责任公司的成员单位公司注册在常德市临澧开发区,总部坐落在长沙市望城区。这家企业专注于飞机起落架及航空液压附件的研制生产,为过我国的运输机、歼击机、无人机等供应航空液压附件及起落架。此外还从事饱和蒸汽工业清洗设备的研发生产,是我国一家专业的工业清洗设备制造商。

2024-03-03 阅读 (145) -

国芳百盛是国企吗

要知道,他在2004年可是摊过大事的人,据说他因贪污、逃税、违规用地等原因被调查,但国芳百盛没受到多大影响,在甘肃零售行业中依然处于老大哥地位,但想要登陆资本市场就会有些难度。在中国,因违法犯罪倒下的民营企业家比比皆是,能够真正站起来的为数不多。经历调查门的他更加低调,一心要带国芳上市,经过多年奋战,国芳集团终于成功登陆A股市场。

2024-06-28 阅读 (128)

热门资讯

-

2024-06-01 阅读 (494)

2024-06-01 阅读 (494) -

锦州银行是中国境内注册成立、经中国银行业监督管理机构批准开业的股份制商业银行,是一家以经营各项银行业务为主,从事吸收公众存款、发放贷款、办理国内外结算、外汇业务以及各类融资等金融服务的金融机构。作为股份制银行,锦州银行旨在服务于社会经济发展,满足客户多元化的金融需求,推动地方经济快速发展,促进金融业的健康发展。同时,锦州银行也积极履行社会责任,关注社会公益事业,促进地方经济繁荣。

2024-07-02 阅读 (459) -

2024-09-22 阅读 (440)

2024-09-22 阅读 (440) -

2024-06-05 阅读 (190)

2024-06-05 阅读 (190) -

2024-04-11 阅读 (182)

2024-04-11 阅读 (182)

最新资讯

-

2025-09-08 阅读 (119)

2025-09-08 阅读 (119) -

2025-08-28 阅读 (87)

2025-08-28 阅读 (87) -

2025-08-06 阅读 (86)

2025-08-06 阅读 (86) -

浙江精工能源科技集团有限公司由上市公司长江精工钢结构(集团)股份有限公司和中建信控股集团有限公司共同投资伍亿元人民币设立,是专业从事新型可再生能源项目投资、开发建设及运营维护新能源营运商。总部位于杭州。浙江精工能源科技集团有限公司 下辖新能源EPC的上海绿筑、节能服务的立思股份(股票代码831080)、电能服务的绿能售电、区域能源的瑞亚新能源等六十余家遍布全国各地的企业。 精工能源集团经过多年的发展,先后荣获“杭州市高新技术企业”、“杭州高新区瞪羚企业”、”杭州市高新技术研发中心“等荣誉称号。

2025-04-07 阅读 (144) -

北京银行是一家国企。北京银行成立于1996年,是一家新型的股份制商业银行。起初名为“北京市商业银行”,后更名为“北京银行”。北京银行是中国最大的城市商业银行及北京地区第三大银行,雇有3600多名员工,通过其116家支行为个人与公司客户提供服务。同时,北京银行还在其覆盖网点设立了272台自动取款机,并建立了快速增长的电子银行业务。

2024-10-09 阅读 (121)