广东省银行有多少家

日前,广东省5家城商行陆续公布了2020年年报,具体包括广州银行、南粤银行、东莞银行、华兴银行以及珠海华润银行。总的来看,广东省城商行去年实现营业收入430亿元,净利润127亿元,虽然对比上一年增幅不大,但在特殊的背景下已经难能可贵。

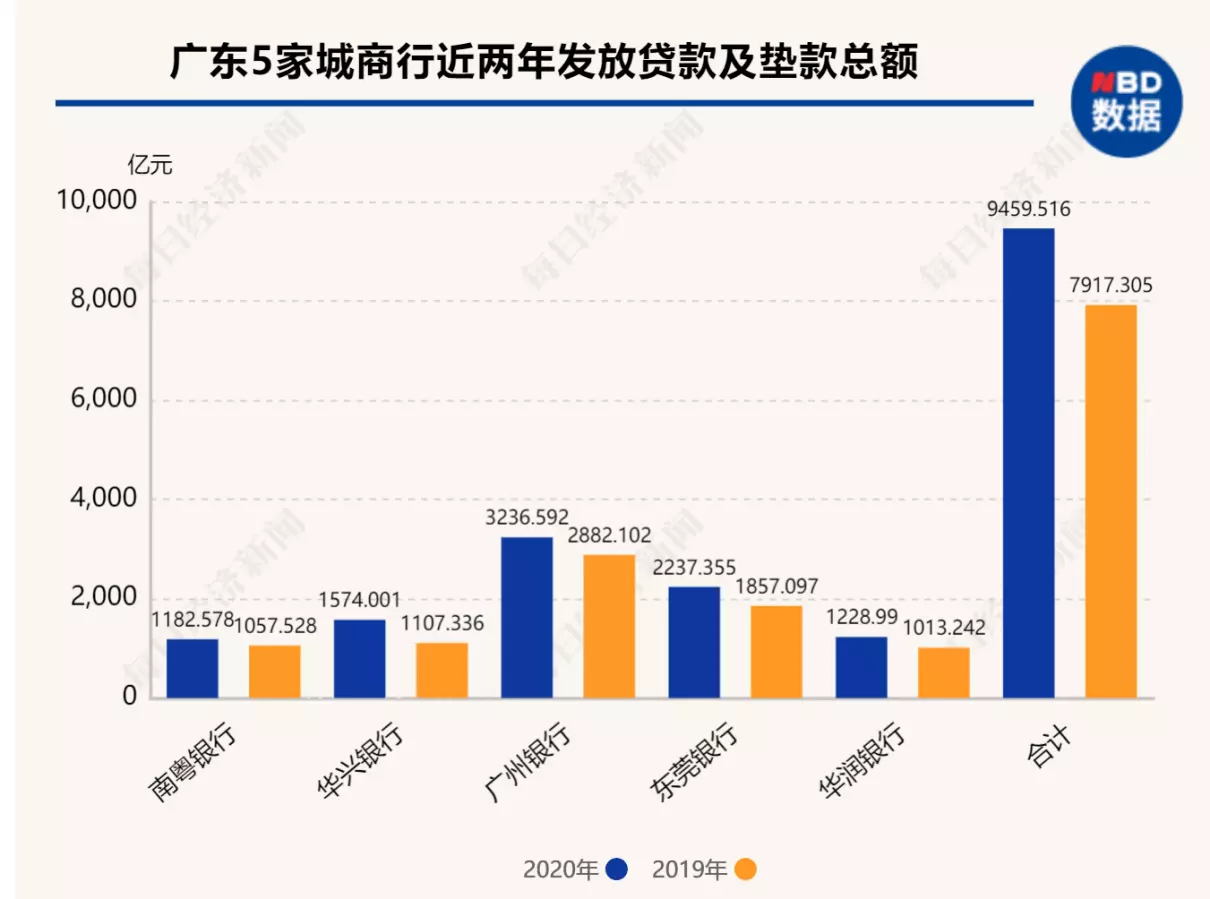

可以预见的是,广东省城商行正在进入扩张期,去年总资产超过18000亿元,发放贷款规模也逾9400亿元。

值得一提的是,虽然利息净收入依旧是广东省城商行的主要营业收入来源,但是手续费及佣金收入增幅明显。此外,南粤银行去年营业收入、净利润双双下滑,华润银行不良率高于广东省城商行平均水平。

广东5家城商行主要指标概览:

华兴银行同时领跑贷款增速和存款增速

具体来看,华兴银行去年发放贷款的增幅最大,为42.14%,排在第二、三位的分别为珠海华润银行和东莞银行,以21.29%和20.48%居亚军和季军;广州银行和南粤银行的增幅则低于平均值,分别为12.3%和11.82%。

华兴银行年报显示,其贷款按产品划分的结构分布为公司贷款占比81.6%,呈现出上升趋势;个人贷款占比18.4%,呈现出下降趋势。贷款按所属行业分布为房地产业占比27.66%,个人贷款、租赁和商务服务业、批发和零售则分别局第二、三、四位置,占比18.4%、14.82%、13.35%,其他行业均低于10%。

东莞银行年报显示,对公贷款为1214.53亿元,占比53.02%,呈下降趋势;个人贷款为781.33亿元占比34.1%,呈下降趋势;剩余为票据贴现295.17亿元,呈现急速上升趋势,从2019年的0.86%上升至去年的12.88%。

广州银行年报显示,零售贷款为1540.59亿元,占比46.59%,增幅为16.07%;公司贷款为1766.37亿元,占比53.41%,增幅为9.17%。

广东省5家城商行在吸收存款方面的表现总体也呈现出扩张势态,2020年,广东省5家城商行合计吸收存款12829亿元,对比2019年增加了2054亿元,增幅19.07%。

具体来看,华兴银行以50.93%的增幅位列第一位,不过,虽然华兴银行的增幅大,但是其2020年吸收存款2402亿元,排在第三位,位于广州银行(4171亿元)、东莞银行(2959亿元)之后,南粤银行(1679亿元)、华润银行(1617亿元)之前。

增幅方面,去年广东省5家城商行吸收存款的增速超过平均值的有华兴银行(50.93%)和华润银行(20.96%),广州银行、东莞银行、南粤银行增速分别为15.12%、10.57%、8.6%。

资产规模突破18000亿元 华兴银行增速领跑

广东省5家城商行进入扩张期,资产规模突破18000亿元,达到18639亿元,对比2019年增加了2896亿元,增幅18.4%。

其中,广州银行以6416亿元的资产规模成为广东省最大的城商行,而东莞银行、华兴银行、南粤银行、华润银行分别为4163亿元、3302亿元、2406亿元、2352亿元。总资产增长速度超过平均值的城商行只有华兴银行一家,增幅为41.62%。华润银行虽然总资产最少,但是却以16.64%的增长速度排在第二位,第三、四、五位分别为南粤银行16.63%、广州银行14.33%、东莞银行11.91%。

在负债方面,广东省5家城商行总负债17367亿元,对比上一年增加2736亿元,增幅18.7%,与资产规模的增速基本保持一致。

具体来看,5家城商行的负债增速与资产增速基本保持一致,负债增速最快的依旧是华兴银行42.69%,其次为南粤银行17.49%、华润银行16.16%、广州银行14.89%、东莞银行11.47%。

不过,与资产规模类似,增速最快的华兴银行以3103亿元的负债规模排在第三位,前面有广州银行5988亿元、东莞银行3892亿元,后面有南粤银行2224亿元、华润银行2159亿元。

从资产与负债规模来看,华兴银行增速领跑,华润银行规模则位于5家城商行的末位。

南粤银行营收、净利负增长

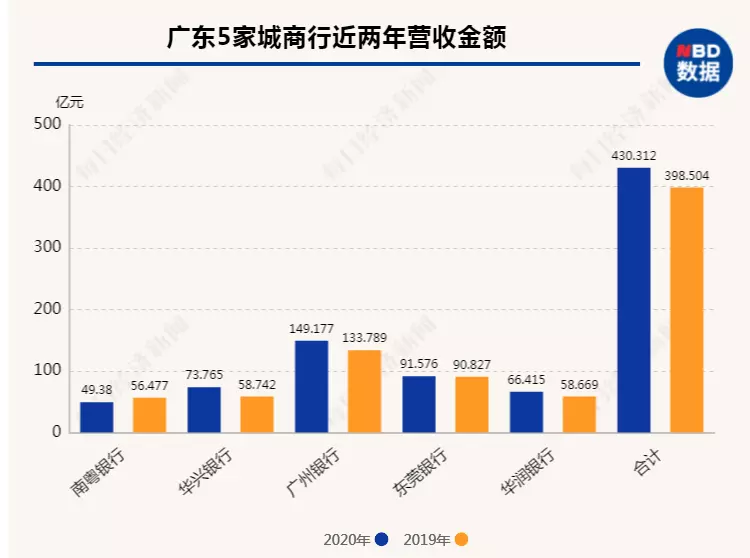

去年,广东省5家城商行实现营业收入430亿元,同比增加31.81亿元,增幅7.98%。

具体来看,广州银行、东莞银行、华兴银行、华润银行、南粤银行的营业收入分别为149亿元、92亿元、74亿元、66亿元、49亿元,增速分别为11.5%、0.82%、25.57%、13.2%、-12.57%。

增速最快的华兴银行,营收不是最高;营收排在第二的东莞银行,去年的营业收入与前年基本持平;南粤银行营业收入是广东省唯一一家营业收入下降的城商行,降幅为12.57%。

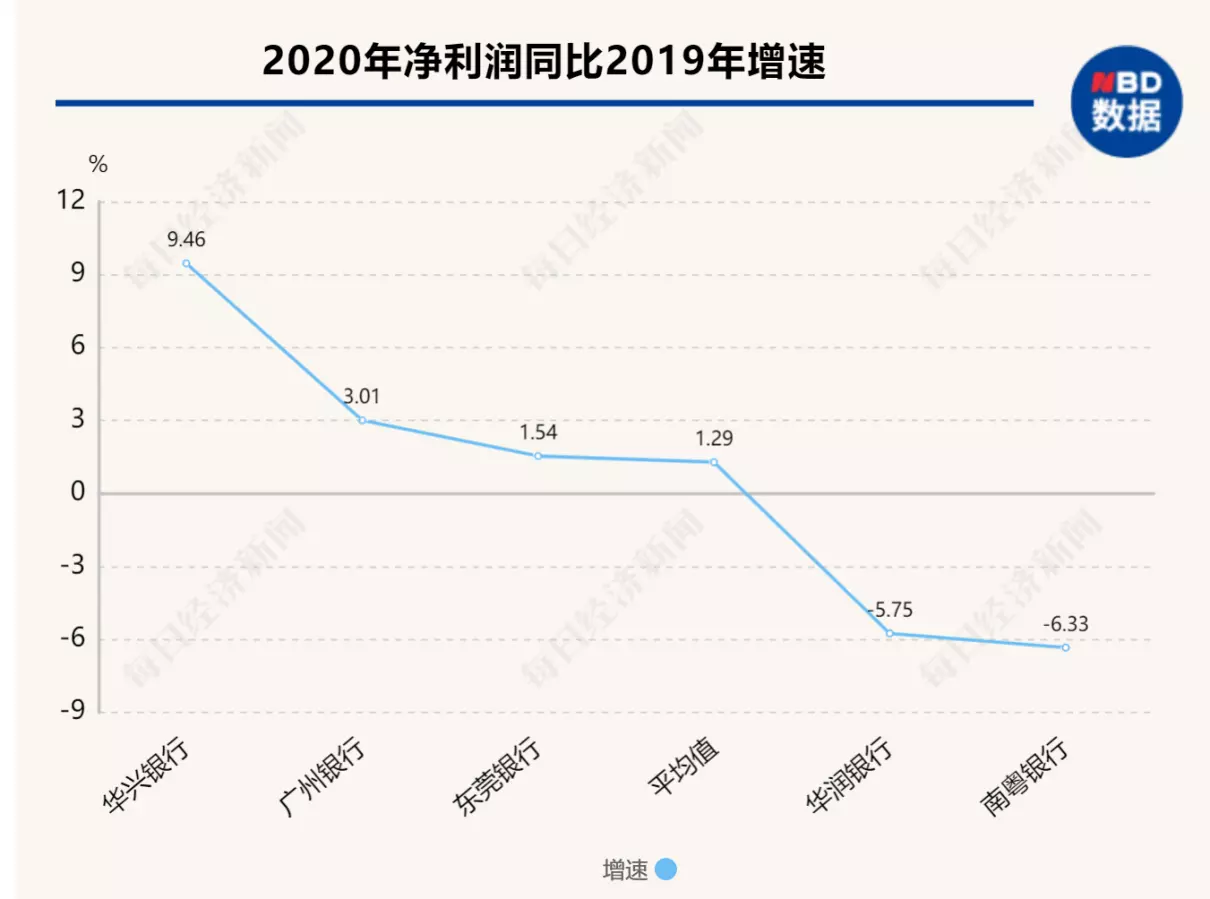

净利润方面,去年广东省5家城商行实现净利润127.48亿元,同比增加1.62亿元,增幅1.29%。

具体来看,广州银行、东莞银行、华兴银行、华润银行、南粤银行净利润分别为45亿元、29亿元、22亿元、16亿元、15亿元,增幅分别为3.01%、1.54%、9.46%、-5.75%、-6.33%。

华润银行、南粤银行净利润同比下降,南粤银行下降幅度比华润银行更大;华兴银行净利润增速则是最快的,但是净利润总额却低于广州银行和东莞银行。

南粤银行在年报中表示,受新冠疫情和支持企业复工复产让利影响,其营业收入有所下滑,全年累计实现营业净收入49.38亿元,实现净利润15.40亿元,同比分别下降12.57%和6.33%。

利息净收入依旧是主要营业收入来源 手续费及佣金收入增幅明显

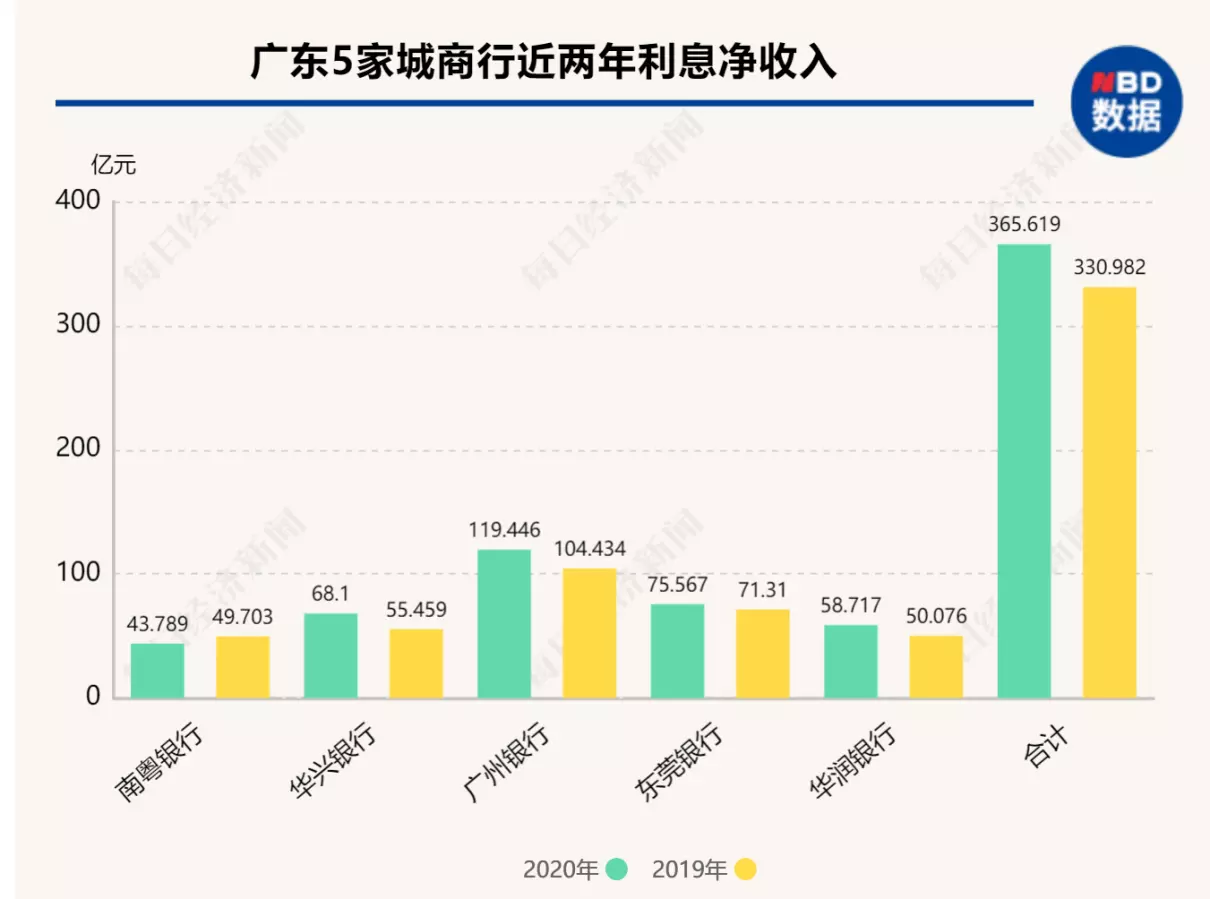

从广东省5家城商行营业收入的构成来看,利息净收入、手续费及佣金净收入依旧是“大头”。

去年,广东省5家城商行共实现利息净收入365.62亿元,同比增加34.64亿元,增幅为10.46%;实现手续费及佣金收入32.01亿元,同比增加6.14亿元,增幅23.73%。

具体来看,利息净收入方面,去年广州银行、东莞银行、华兴银行、华润银行、南粤银行利息净收入分别为119亿元、76亿元、68亿元、59亿元、44亿元,增幅分别为14.37%、5.97%、22.79%、17.26%、-11.9%。

增速超过平均值(10.46%)的分别有华兴银行、华润银行、广州银行。

南粤银行是广东省唯一一家利息净收入负增长的城商行,其在年报中解释称,利息净收入的下降是由于疫情影响及实体经济下行影响,南粤银行为支持实体经济和小微企业开展了很多延期付息、免息、续贷重组等业务,导致利息净收入下降。

手续费及佣金收入方面,广州银行12.46亿元、东莞银行7.87亿元、华润银行4.21亿元、南粤银行3.89亿元、华兴银行3.59亿元,增幅分别为62.44%、18.1%、3.96%、-28.91%、77.59%。

南粤银行依旧是唯一一家手续费及佣金收入负增长的城商行,对此,南粤银行在年报中表示,下降的原因为委托业务、投资银行、担保及承诺业务手续费收入减少。

再来看看利息净收入、手续费及佣金收入占营业收入的比重。

广东省5家城商行利息净收入占营业收入的比重为84.97%,分拆各家城商行来看,华兴银行、南粤银行、华润银行、东莞银行、广州银行占比分别为92.32%、88.68%、88.41%、82.52%、80.07%;

广东省5家城商行手续费及佣金净收入占营业收入比重为7.44%,分拆各家城商行来看,东莞银行、广州银行、南粤银行、华润银行、华兴银行占比分别为8.59%、8.35%、7.88%、6.33%、4.87%。

广东省城商行资产质量稳步提升 华润银行的不良贷款率高于平均水平

在去年特殊的背景下,广东省5家城商行在资产质量方面的表现又如何?

截至去年底,广东省5家城商行不良贷款余额为112.65亿元,较2019年底增加了7.92亿元。从不良率指标来看,去年广东省5家城商行不良贷款率均有所下降,不良贷款平均值从2019年的1.33%下降至1.2%。

具体来看,华兴银行、广州银行、南粤银行、东莞银行、华润银行不良贷款率分别为0.75%、1.1%、1.15%、1.19%、1.81%,不良贷款下降幅度分别为0.08、0.09、0.35、0.08、0.03个百分点。

其中,华润银行的不良贷款率高于广东省城商行平均值,南粤银行不良贷款率下降速度最快。

衡量银行风险抵御能力的重要指标拨备覆盖率和资本充足率指标又表现如何?

拨备覆盖率方面,根据银保监会最新公布的2020年商业银行主要指标分机构类情况表,去年全国城商行拨备覆盖率平均值为189.77%,广东省5家城商行去年平均拨备覆盖率260.47%,远高于全国平均水平。

具体来看,华兴银行、南粤银行、广州银行、华润银行、东莞银行去年拨备覆盖率分别为328.6%、292.7%、241.75%、220.13%、219.17%,均高于全国平均水平。不过,广州银行、华润银行、东莞银行低于广东省平均水平。

从拨备覆盖率增速上来看,广东省5家城商行的拨备覆盖率同比均实现上升,南粤银行、广州银行、华兴银行、华润银行、东莞银行分别较去年提升45.28、24.45、23.13、18.23、11.14个百分点。

资本充足率方面,根据银保监会最新公布的2020年商业银行主要指标分机构类情况表,去年全国城商行资本充足率平均值为12.99%,广东省5家城商行去年资本充足率平均值为13.28%,高于全国平均水平。

具体来看,华润银行、东莞银行、南粤银行、广州银行、华兴银行去年资本充足率分别为14.62%、14.54%、12.89%、12.43%、11.93%。其中,南粤银行、广州银行、华兴银行低于全国城商行平均水平。

从资本充足率增速上来看,除华兴银行下跌2.04个百分点以外,华润银行、南粤银行、东莞银行、广州银行均实现不同程度的增长,分别上涨0.95、0.86、0.44、0.01个百分点。

相关文章

-

80001是哪个银行

2021年3月,被告人王某某的银行账户共流入资金61万余元,转出资金60万余元。其中:被害人姚某某以刷单名义被人骗取的40000元,被害人刘某以充值名义被人骗取的80001元,均转入被告人王某某的银行账户。近日,福泉市人民法院对王某某涉嫌帮助信息网络犯罪活动罪进行公开审理。经审理查明,2021年2月,被告人王某某明知他人利用信息网络实施犯罪,仍以自己的名义办理了一张银行卡及U盾贩卖给他人,从中获利500元。

2024-05-16 阅读 (120) -

请问信用卡逾期多久银行会起诉?

1.逾期一周以上,银行会降低信用卡额度,督促你还贷。信用卡逾期怎么办不会被起诉 只要同时满足以上三点,逾期信用卡用户有可能被银行追究刑事责任。信用卡会过期多久 4.逾期超过三个月,银行会把你告上法庭,然后你会面临银行的起诉。如果长时间逾期没有钱还,又被银行起诉了,一定要冷静下来 ,要配合银行的处理。2.逾期一个月,银行会通过电话或短信通知还款,否则会要求授信并收取罚息。

2024-07-26 阅读 (102) -

上海农商银行属于什么银行

上海农村商业银行,简称上海农商银行,是一家经中国银行业监督管理委员会正式批准成立的股份制商业银行。银行成立于2005年8月25日,是一家经中国银行业监督管理委员会正式批准成立的股份制商业银行。是在有着逾50年历史的上海农村信用社基础上整体改制成立的股份制商业银行。上海农商银行鑫e贷产品特点:1、鑫e贷额度高,最高30万额度,日常消费、购车、旅游、装修通通满足。2、申请免费,全程不收取任何手续费。3、免担保,纯信用贷款,无须任何抵押或第三方担保。4、灵活用,循环额度,借款瞬间到账,无须前往网点,方便快捷,随

2024-02-25 阅读 (112) -

北京农商银行属于什么银行类别

是的。北京农商银行改制成立于2005年10月19日,是国务院首家批准组建的省级股份制农村商业银行。北京农商银行拥有694家网点,居北京市各银行机构之首,是唯一一家金融服务覆盖... 是的。北京农商银行改制成立于2005年10月19日,是国务院首家批准组建的省级股份制农村商业银行。北京农商银行拥有694家网点,居北京市各银行机构之首,是唯一一家金融服务覆盖... 北京农商银行改制成立于2005年10月19日,是国务院首家批准组建的省级股份制农村商业银行。

2025-08-31 阅读 (83) -

攀枝花市商业银行属于什么银行

6月26日,攀枝花市商业银行在《攀枝花日报》刊登了《攀枝花市商业银行股份有限公司关于合并重组事宜的公告》。记者注意到,就在6月26日当日,凉山州商业银行也在《凉山日报》刊登了《凉山州商业银行股份有限公司关于合并重组事宜的公告》,宣布了与攀枝花市商业银行的合并事宜。合并完成后,凉山州商业银行不再具有法人资格,原有债权、债务、业务、人员全部由新设立的银行承继。

2024-04-06 阅读 (108) -

广发信用卡逾期了怎么跟银行协商解决

我的广发信用卡额度是42000,多出来的一千多应该是以前分期的费用,但是,没有罚息!没有催收!!在双方平等和友好的情况下,解决了问题才是最重要的!我的广发信用卡,用了十多年,从未有过逾期,今年终于顶不住了。逾期后,广发银行马上打电话问我,要我还钱,那时候,可能是以为我只是忘了还吧。电话沟通过几次,我把现在没钱的状态解释了,也表达了我想还钱但目前确实无能为力的现状。

2024-06-09 阅读 (103) -

中国交通银行属于什么性质的银行

1.通过成交量红绿柱来直接观看股票成交量的变化,红绿柱的实体部分即当天已经发生的成交量,而虚框的部分则是对剩余时间成交量的预测。2.成交量可以间接的通过内外盘得到,简单的来讲成交量就是内外盘之和。3.成交量还等于买卖委托单成交的数量之和。

2024-09-04 阅读 (98) -

银行举办高考志愿讲座领导致辞

为回馈广大新老客户,助力莘莘学子进入心仪的大学,惠民农商银行特别邀请到高考志愿填报专家带来了一场高考志愿填报公益讲座,为客户和辖区内考生家长提供科学、有效的指导,本次活动共邀请到200余名客户参加。活动开始首先由业务发展部总经理巩震做开场致辞,并介绍了惠民农商银行的存贷款产品。随后主讲老师全面分析了新高考两年来录取情况和录取规律,围绕新高考录取政策、平行志愿、报考注意事项以及如何选择适合的专业等方面进行详细讲解,并与现场考生和家长进行互动交流。

2023-10-01 阅读 (176) -

信用卡哪个银行的好办额度大

第一次办卡,很多卡友都会问哪个银行的信用卡额度高?其实一般来说,银行都是根据申请人提供的申请材料及自身条件进行综合评定,从而给出一个透支额度的。一般来说,财力越好,额度越高!光大银行的信审政策,严谨中不乏灵活,给的额度一点都不保守。并且,光大银行的信用卡,只要你保持良好的消费还款记录,非常容易提额。提额的速度和幅度...

2024-09-22 阅读 (92) -

50欧元银行给换人民币吗

比如,你去中国银行换汇,那么还是从中国银行官网里查询,然后就可以查到中国银行英镑兑换人民币、欧元、美元等主流币种的实时汇率,只要在牌价选择下拉菜单中选择相应的币种即可。购汇指的是用人民币购买外币,结汇指的是将外币换成人民币。如果需要通过中国银行将英镑换为其他货币(如欧元),则需要将英镑先换为人民币,再进行购汇。

2024-05-05 阅读 (115)

热门资讯

-

2024-06-01 阅读 (461)

2024-06-01 阅读 (461) -

2024-09-22 阅读 (414)

2024-09-22 阅读 (414) -

为了让老年人等特殊群体足不出户就能享受到社保卡服务,济南市社会保险事业中心在与各合作银行做好基本社保卡服务工作的基础上,持续提升便民服务水平。针对年老体弱、有病卧床等确实本人难以到窗口办理业务的特殊人群,可由合作银行提供上门服务。济南市社保卡除原有的就医购药和金融支付功能外,还可作为身份凭证和自助查询的依据办理各类社保业务,已实现免押金借书、领取政府补贴待遇、提取公积金、加载残疾人证等功能。

2024-07-16 阅读 (223) -

2023-10-01 阅读 (176)

2023-10-01 阅读 (176) -

本溪市商业银行前身是本溪市城市信用社股份有限公司,是经中国银行业监督管理委员会批准成立的一家地方性股份制商业银行。注册资本金1.46亿元人民币, 截止2009年末,各项资产总额99.8亿元,现有员工1020名,下设16家一级支行和39家二级支行,营业网点遍布城乡。 2010年3月28日,本溪市商业银行迎来了自己的诞生日。

2024-05-28 阅读 (166)

最新资讯

-

江苏省常州市银行一览表2020.02.13 银行名称 常州市新北中成村镇银行 常州钟楼长江村镇银行 苏州银行 银行性质 农村商业银行 江南农村商业银行 村镇银行 村镇银行 溧阳浦发村镇银行 村镇银行 金坛兴福村镇银行 村镇银行 村镇银行 中银富登村镇银行 外资银行 首都银行 城市商业银行 江苏银行 全国性股份制商业银行 华夏银行 城市商业银行...

2025-09-16 阅读 (77) -

是的。北京农商银行改制成立于2005年10月19日,是国务院首家批准组建的省级股份制农村商业银行。北京农商银行拥有694家网点,居北京市各银行机构之首,是唯一一家金融服务覆盖... 是的。北京农商银行改制成立于2005年10月19日,是国务院首家批准组建的省级股份制农村商业银行。北京农商银行拥有694家网点,居北京市各银行机构之首,是唯一一家金融服务覆盖... 北京农商银行改制成立于2005年10月19日,是国务院首家批准组建的省级股份制农村商业银行。

2025-08-31 阅读 (83) -

2025-07-18 阅读 (93)

2025-07-18 阅读 (93) -

2025-03-01 阅读 (139)

2025-03-01 阅读 (139) -

榆林榆阳民生村镇银行高度重视,积极参与配合,最终,经市银协专家对标检查、评审,秘书处综合研究,第四届常务理事会五次会议(远程)审议通过,榆林榆阳民生村镇银行营业部在众多机构中脱颖而出,荣获“2023年度银行业普惠金融服务先进单位”称号。未来,榆林榆阳民生村镇银行将在政府和监管机构的指导下,始终坚持党建引领,不断增强行业自律意识,夯实营业网点服务基础,聚焦三农和小微企业,服务普惠金融,积极推进乡村振兴,不断增强对实体经济、民生经济的金融服务力度,开拓进取,努力提供更加便利和实惠的金融服务,积极践行社会责任,

2024-10-08 阅读 (98)